Aujourd’hui, j’ai le plaisir de vous offrir un article invité d’une dénommée Noémie. Ce faisant, je sors de ma zone de confort car je n’ai pas l’habitude d’accepter des articles invités.

Cette chère Noémie a su se démarquer en faisant preuve de patience, de persévérance, de respect, de volonté d’informer sans parti pris et de compréhension face à mes exigences qui sont parfois, disons-le, exagérément élevées 🙂

Je vous invite donc à lire son article avec l’esprit ouvert et constructif. Noémie est une jeune blogueuse qui en est à ses premières expériences dans le monde du blogging; elle ne possède d’ailleurs pas encore son propre site.Dans cette optique, je vous invite à réagir à ses propos avec le plus grand respect possible dans la zone de commentaires. Merci !

Sans plus attendre, je vous propose son article qui s’intitule :

« Avoir trop de cartes de crédit, est-ce que ça peut vous affecter financièrement? »

Je suis allée faire mon épicerie dans les derniers jours, et je me suis fait aborder par un représentant qui voulait me vendre une carte de crédit à récompense. Cette carte me ferait cumuler des points et dès mon abonnement je gagnerai 20$ sur mes achats d’aujourd’hui! Je ne voyais pas le but de la carte car je magasine rarement dans cette bannière. Je l’ai remercié et j’ai refusé, et le représentant m’a donné un drôle de regard offusqué «Tu refuses quelque chose qui est gratuit !».

Par la suite, je me suis posée la question, le fait d’avoir trop de cartes de crédit peut-il affecter le pointage de mon crédit? Je ne crois pas être la seule à me poser la question! De plus, que faire lorsqu’on vous offre des cartes de crédit avec points pour tous les magasins que l’on fréquente de l’épicerie, à la pharmacie, ou encore la quincaillerie, bref où est-ce qu’on s’arrête dans l’abonnement à toutes ces cartes?

La santé de votre crédit est très importante de nos jours, car elle peut vous affecter si vous désirez acheter une maison, louer un appartement ou acheter une voiture. Ainsi, un mauvais dossier de crédit peut avoir des grandes répercussions sur votre pouvoir d’achat.

Voici quelques explications sur les éléments qui affectent votre crédit.

Donne-moi ton pointage et je te dirai ce que tu vaux?

En général, votre dossier devrait varier entre 300 à 900 points. Un nombre élevé signifie que vous avez un long historique et qu’il est positif. Les grands bureaux de crédit comme Équifax et Trans-Union ont créé des critères afin d’établir ce pointage, vous serez peut-être surpris de constater que des demandes ou habitudes que vous croyiez anodines, bien en fait il influence négativement votre crédit.

Faire une demande de crédit

À chaque fois que l’on fait la vérification de votre crédit afin de vous donner un prêt ou une carte de crédit une nouvelle note s’inscrit à votre dossier. Pourquoi ceci? C’est dû à un principe sous lequel vous êtes à la recherche de crédit, et ce même si ce n’est pas vraiment le cas.

Ainsi, lorsque le monsieur au marché m’offrait sa carte de crédit sans frais, il y avait de fortes chances qu’une requête soit faite à mon dossier afin de savoir si j’ai un bon dossier. C’est pourquoi il faut prendre garde à de telles promotions.

Par contre vous me demanderez, qu’arrive-t-il à chaque fois que je fais une demande de mon rapport de crédit, vais-je être pénalisé? Notez que faire une demande de votre dossier de crédit n’affecte en rien votre score.

Historique de crédit

Un long historique de crédit est avantageux, car il permet à vos créanciers d’analyser vos habitudes de consommation avec le crédit. Ainsi, plus il est long, mieux c’est pour votre pointage. Un avis aux parents, il peut être intéressant de faire une demande de carte de crédit étudiante pour votre jeune, mais il faut également lui enseigner le pourquoi et le comment afin que ça ne devienne pas un cadeau empoisonné.

La moyenne du solde dû

Il faut faire attention aux montants qui sont dus dans chacun de vos comptes, car c’est un élément qui peut aussi faire varier votre pointage. Si vous avez une moyenne supérieure à 50% du crédit offert, ceci affecte négativement votre pointage au crédit.

Lorsque vous lisez ceci, je peux comprendre votre interrogation. Si vous faites un achat important et vous utiliser beaucoup de crédit, vous aurez un mauvais dossier et affecterez votre pointage de crédit?! Pas nécessairement. Toutefois, la meilleure stratégie est de rembourser le plus rapidement afin de garder le solde sous la moitié du crédit autorisé, nous le verrons dans le critère suivant.

La proportion des soldes des prêts en fonction des montants dus

Ainsi, plus vous êtes prêt d’avoir remboursé en totalité vos prêts plus votre pointage sera élevé. Le pointage compare le solde actuel de vos prêts à celui au début, afin d’évaluer l’évolution de vos remboursements.

Nombre de créanciers

Lorsque vous ouvrez des nouveaux compte et faites des nouvelles demandes de crédit, ils affecteront votre pointage. Vos créanciers estimeront votre cas qui présente des plus grands risques à l’endettement. Ainsi, limiter l’ouverture et la demande de crédits.

Voilà les différents critères qui feront varier les points de votre rapport de crédit. Maintenant que vous êtes mieux outillé, je vais vous donner quelques conseils afin d’augmenter positivement votre pointage.

- Il est important de faire la vérification votre rapport de crédit. Sans vouloirs vous paniquer on rapporte plusieurs cas de fraude d’identité à chaque année. Ainsi, lorsque vous faites une demande de prêt vous voulez éviter qu’on vérifie votre crédit et vous refuse. Il est facilement possible de faire la demande en ligne ainsi que les corrections s’il y a des erreurs dans votre dossier.

- Prenez des bonnes habitudes de paiements de vos comptes, donc ne payer pas en retard! Un retard sera inscrit à votre dossier et est très mal perçu par les créanciers.

- Si vous pouvez garder votre solde de carte de crédit ou marge de crédit entre 25% à 50% de votre limite de crédit ce serait génial! En effet, l’idéale serait d’utiliser 25% afin de ne pas trop affecter votre pointage.

- Il est important de garder ouverts vos comptes les plus anciens, car ils sont très payants pour votre pointage.

Pour le mot de la fin : ce n’est pas parce qu’on vous offre du crédit qui vous faut à tout prix l’accepter! J’espère que ces conseils auront pu vous aider, et vous saurez quoi répondre aux représentants trop insistants voulant vous vendre du crédit.

**Mot de la fin de CC**

Merci Noémie 🙂

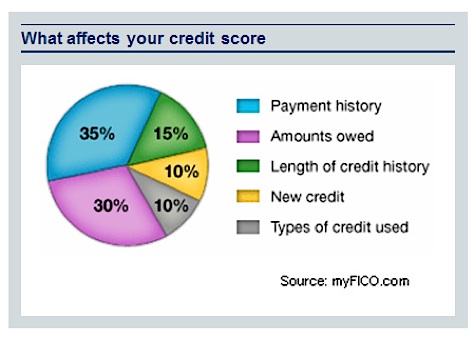

Puisqu’une image vaut milles mots, voici un petit graphique qui permet de bien illustrer les différents facteurs qui composent votre score de crédit. Croyez-vous avoir un bon score de crédit, sachant ces facteurs ?

- Historique de vos paiements : 35%

- Soldes sur vos cartes sur lequel vous avez payez des intérêts : 30%

- L’étendue de l’historique de votre crédit : 15%

- Nouveau crédit : 10%

- Types de crédit utilisé : 10%

Avoir un bon score de crédit est un pilier important à ériger dans votre fondation d’une saine gestion de vos finances personnelles. Si vous avez un bon pointage de crédit, vous aurez droit à de meilleurs taux d’intérêts sur des prêts de tout genre, comme un prêt auto, une hypothèque (comme par exemple pour un condo neuf), un prêt pour investir, etc. En bon français, ça peut équivaloir à des milliers (et des milliers !) de dollars en économie sur une vie.

En conclusion, j’aimerais attirer votre attention sur cet excellent article de Val de Finir-riche.net si vous désirez approfondir vos connaissances sur ce qui influence votre pointage de crédit : http://finir-riche.net/Blogue/comment-ameliorer-votre-cote-de-credit-rapidement-et-la-maintenir/

N’oubliez pas de laisser un commentaire, dans le plus grand respect possible envers Noémie, si vous des questions, suggestions ou commentaires !

–

Ressource complémentaire :

Super intéressant, merci Noémie et CC !

On m’a dit quelquechose dernièrement et je me demandait si c’était vrai, …que les institutions financières vont regarder aussi les limites de crédit qu’on a pour savoir notre niveau d’endettement. Donc même si on utilise disons seulement 100 $ par mois sur une carte de crédit, mais que notre limite est à 5000 $, on nous considère endetté de 5000 $.

Andrée

Salut Andrée !

Merci pour ta question. Par expérience personnelle, je peux te répondre qu’il n’y a que Desjardins qui fait cela. Dans presque tous les autres cas, le métrique #1 utilisé est le score de crédit. Dans le calcul de ton score de crédit, il y a un ratio d’endettement qui correspond à combien tu as sur ta carte par rapport au montant total de crédit disponible. On peut donc tout de suite comprendre que plus notre limite est haute, plus ça aide à ce ratio de rester bas, donc ça aide à avoir un meilleur score de crédit.

Je n’ai pas encore vécu cette expérience avec une autre institution financière que Desjardins.

Pour ton info, et pour l’info des autres, je possède 20 000$ de crédit sur ma Visa Desjardins, 9000$ sur ma American Express et 9000$ sur ma MasterCard. Ça ne m’a jamais nuit jusqu’à présent.

Pour conclure, je tiens à te dire que cette situation n’est pas problématique. Si tu as trop de crédit disponible, tu peux simplement appeler le numéro au dos de ta carte de crédit puis demander à ce que ta limite soit abaissée. Solution facilement réglée !

Chouette, merci pour ta réponse rapide, c’est rassurant tout ça! 🙂

Hey CC, long time no read/write! 🙂

Bravo Noémie, voici un excellent article, et de plus très pertinent par les temps qui courent!

Merci CC pour le lien. Un de mes objectifs de 2012 est de me remettre à bloguer comme il se doit. Je remets donc la machine en route tranquillement. C’est agréable de constater que tu as eu une pensée pour moi!

Salut Val !

Ça fait plaisir tu sais. Je ne t’ai jamais oublié 🙂 Tu as fait beaucoup pour moi jusqu’à présent et je t’en serai toujours reconnaissant !

Just givin’ credit where credit is due 🙂

Au plaisir de « rocker » 2012 ensemble !

Wow, 7 jours entre deux billets. Vraiment content de voir plus d’activités sur ton blog de toi ou pas. Si tu autorises la publication, c’est que c’est approuvé CC selon ta philosophie.

Bel article, de surface qui effleure seulement le sujet, mais tout de même un bel article.

Ce que j’aimerais c’est d’avoir un invité d’un gars de la finance qui pourrait expliquer point par point comment faire monter sa cote rapidement. (en dehors du simple, payer vos frais de crédit aussi rapidement que possible) : – ).

Salut jessyl! Merci pour ton commentaire; il est vraiment apprecié. Je crois que ta suggestion est bonne, mais peut etre dangereuse pour les gens qui essaient dameliorer leurs finances avec des trucs simples qui ont des effets immediats et benefiques.

C’est important, car bien souvent les gens qui veulent ameliorer leurs finances se prennent les pieds dans les fleurs du tapis et restent pris dans l’etape de l’analyse, puis restent paralysés là. (Analysis Paralysis, un enemi a eviter)

Je peux supporter mon point de la facon suivante :

J’ai 3 cartes de credit depuis un bon moment, je paie tjs mon solde au complet et de facon automatique (paiement pre-autorise), je n’ai jamais fermé de carte de credit. Resultat? Mon score de credit est parmi les plus hauts possibles.

Quelques bonnes guidelines te permettent d’avoir 98% de resultats. C’est suffisant pour mes criteres d’effort // retour sur effort 🙂

Très intéressant comme article. J’en ai bien appris. Merci! Est-ce qu’on peut faire des demandes à notre dossier de crédit autant qu’on veut pour avoir ainsi des relevés à jour?

Bien sûr, sans affecter mon crédit ou il faut le faire qu’une fois par décennie sans qu’il y est un effet négatif? Merci

Salut Mel 😀

Très bonne question ! Laisse-moi t’y répondre.

Commençons par faire la distinction entre faire la demande pour connaître ton score de crédit et faire une demande pour avoir ton dossier de crédit. C’est 2 demandes distinctes.

Tout d’abord, tu peux demander autant de fois que tu veux à consulter ton DOSSIER de crédit. Ça n’affectera pas ton crédit. Toutefois, rappelle-toi que tu pourrais le demander autant de fois que tu veux, mais il y a un facteur à considérer : ça coûte de l’argent pour chaque demande.

Ensuite, tu peux faire une demande pour connaître ton SCORE de crédit, un chiffre qui s’étale entre 550 et 850, grosso modo. Plus ton chiffre est haut, plus tu sais que tu as un bon crédit. C’est une façon directe et quantifiable de savoir si ton crédit est bon : C’est un chiffre. Attention toutefois, c’est lorsqu’on fait une demande pour connaître ce chiffre (score de crédit) que ça peut justement affecter notre (score) de crédit.

Les 2 documents ne contiennent pas la même information. Il est recommandé de faire une vérification de son dossier de crédit régulièrement, disons par exemple à tous les ans, ou lorsque beaucoup de choses ont changées dans ta vie et qui pourraient impacter ton crédit (des prêts, des changements d’assurance, etc.). Pour ce qui est du score de crédit, je ne l’ai jamais demandé, mais je le ferai sûrement un jour !

Voici 2 ressources pour t’aider :

1) Equifax, site où tu pourras faire la demande pour voir ton DOSSIER de crédit et/ou ton SCORE de crédit : https://consumer.equifax.ca/home/fr_ca

2) Un 2e article de Val de finir-riche qui explique d’autres aspects concernant le crédit : https://finir-riche.net/Blogue/verification-de-dossier-de-credit-equifax-score-power-a-777/

merci pour les informations, mais est-ce que tu sais si celui que l’on paie 25$ pour consulter son crédit, c’est seulement pour te répondre oui ou non tu es solvable?

Allô =)

J’aurais besoin d’une précision pour te répondre… Parles-tu pour le dossier de crédit ou pour le score de crédit ?

Allo!

Celui qui est payant, je crois que c’est le dossier de crédit, lui qui ne fait pas baisser ton score si tu le demandes à chaque année.

Nononon, celui-là, quand tu le demandes, fais juste te donner tout plein d’info sur ton dossier de crédit. Ça répond pas à rien en particulier, ça fait juste te donner un compte-rendu de où ton crédit est.

Le score de crédit, lui, permet de savoir si tu es solvable ou non. Si ton score n’est pas bon, tu n’es pas solvable !

En fait, le secret avec le crédit c’est la discipline. Le crédit, c’est merveilleux puisque l’on utilise l’argent des autres pour répondre à ses besoins. Un bel effet de levier quoi. Par contre, c’est clair qu’il faut payer son solde, sinon les hauts taux d’intérêts de ces produits financiers viennent annuler leurs avantages. En passant,il semble y avoir 5 facteurs qui modifient notre cote bacon:

– cote de paiement ( R vs I)

– maintient des ratio (10-25%)

– historique du crédit (âge du crédit)

– type de crédit (carte, marge, auto, maison, etc..)

– demande de la dernière année (demande de sa cote… par les autres que soi)

voilà, en espérant que mon commentaire aidera tes lecteurs

Mathieu

Merci Mathieu ! 😀 C’était un beau commentaire. Peux-tu détailler un peu plus le point « cote de paiement R vs I » aux lecteurs ? Je ne trouvais pas ça évident à comprendre.

A+

bien sûr, désolé. Je veux bien vulgariser davantage. En fait, dans nos rapports que l’on reçoit de TransUnion et Équifax, il parle de cote de paiement I ou R. Cela fait référence aux paiements que l’individu est appelé à faire. Donc, R = rotatif. Cela fait référence à tous les paiement qui varie à chaque mois. L’exemple le plus congrès serait une solde de carte de crédit. C’est jamais le même montant que l’on paie à chaque mois. Pour le I, c’est pour les paiements plus fixes comme un hypothèque, un auto, ou d’autres prêts divers à tempérament.

Bonjour!

Excellent article!

J’ai une question à propos des cartes de crédit. Certaines cartes de crédit offre des « points » lors des achats. Certaines offrent même plusieurs milliers de points lorsqu’on adhère à la carte de crédit.

Une des tactiques utilisées est d’adhérer à une carte de crédit pour empocher les points, puis la fermer avant ler premier anniversaire pour éviter de payer la cotisation annuelle. Ensuite, on s’en ouvre une autre, pour avoir plus de points, et ainsi de suite.

On peut ainsi cumuler des dizaines de miliers de points afin de voyage (presque) gratuitement.

Je voulais savoir si cette technique (« churning cards ») diminue grandement notre cote de crédit. À la lumière de cet article, je crois bien que oui, mais quelqu’un at-il déjà fait l’expérience?

Merci!

Salut Jo !

Excellentes questions. Tout d’abord, mon avis sur la chose est que tu ne devrais JAMAIS t’ouvrir une carte de crédit en sachant que tu vas la fermer prochainement. Ces manipulations paraissent dans ton dossier/rapport de crédit et peuvent soulever des doutes quant au sérieux de tes demandes de crédit.

Déconseillé.

Par contre, ce qui est vivement conseillé c’est d’avoir 1-3 cartes de crédit qui sont excellentes pour ta situation.

Par exemple, j’ai adhéré l’an passé à la MBNA Master Card Smart Cash Platinum Plus suite à la suggestion d’un lecteur. Je crois que je vais la garder pour longtemps, cette carte est fantastique. 3% de cashback sur l’épicerie et sur tous les transactions faites dans des stations-services. 1% sur tout le reste. Comme bonus de départ, on a 6 mois à 5% au lieu de 3%. Lorsqu’on atteint l’équivalent de 50$ en « cash » de cumulé, ils t’envoient directement un chèque par la poste. Pas de points bonis, pas de flafla. Juste de l’argent que tu peux empocher et utiliser.

ÇA c’est la bonne approche. Faire des recherches et trouver LA carte qui a les meilleures récompenses (qui ne sont pas toujours des POINTS comme tu peux voir, il existe bien mieux !) et maximiser le nombre de transactions sur celle-ci.

Ouvrir des cartes de crédit pour les fermer est un jeu qui n’en vaut pas la chandelle, selon moi. C’est très risqué et c’est comme « jouer avec le feu ». Je ne le recommande pas. Sans pouvoir t’assurer à 100% que ça baisse ton score de crédit, je peux quand même te dire que ces manipulations douteuses restent biens présentes dans ton historique de crédit.

D’ailleurs, que pensez vous des cartes de crédit avec remises en argent du genre Capital one?

Salut l’économe !

Je crois qu’elle n’est pas trop mal, mais je n’en prendrais jamais une pour 2 raisons :

1) Capital one a une mauvaise réputation aux états-unis

2) Les remises en argent sont bien, mais sont facilement battues par d’autres cartes, comme la MBNA MasterCard Smart Cash Platinum

voilà 😀

Bonjour,

Selon vous, est-ce possible d’augmenter sa cote de crédit même si sa cote de paiement reste la même(R7)?

Est-ce deux cotes n,ayant aucun lien entre les deux?

Merci!

Emilie

Salut Émilie !

Bienvenue sur Mes Finances Perso !

Deux petites réponses à cette belle question sur le crédit :

1) Oui ! Je crois que même si tu as une cote R7, tu peux définitivement l’améliorer si tu continues d’appliquer constamment les 5 règles d’or pour améliorer ton crédit. Quelles sont ces règles ?

Les voici :

Version Anglaise: https://moneyning.com/credit/5-rules-in-achieving-a-perfect-credit-score/

Version Traduite en français grâce à google translate: https://www.google.com/translate?hl=en&ie=UTF8&sl=en&tl=fr&u=http%3A%2F%2Fmoneyning.com%2Fcredit%2F5-rules-in-achieving-a-perfect-credit-score%2F

2) De plus, mon amie Val vient de créer un site web qui permet aux gens de poser leurs questions sur le crédit ! Je crois que c’est exactement ça dont tu as besoin ! Tu pourras y poser ta question et avoir une réponse ! Voici l’adresse :

https://question-de-credit.net/

Au plaisir de te revoir sur Mes Finances Perso ! 😀

Bonjour!

J’ai 4 cartes.

Je n’en ai de besoin que de deux.

Je veux annuler une ou deux de mes cartes.

Est-ce qu’annuler des cartes affectent le dossier de crédit?

Salut Jean !

J’ai trouvé un article qui parle vraiment des implications (pours et contres) de la fermeture d’une carte de crédit.

Je t’invite à le lire et à partager tes questions si tu en as encore !

Voici le lien : https://www.ratehub.ca/blogue/2015/11/carte-de-credit-annuler/

Bonjour a vous,

J’ai une question concernant mon crédit.

Voilà l’autre jour je suis aller dans un magasin ou j’avais déjà un crédit et je voulais augmenter ma limite et on ma informer qu’on ne peut pas m’accorder plus. Ils m’ont expliquer que dans mon dossier de crédit indique qu’en 2012 , j’ai fait trop de demande de crédit et que cette année seulement une seule fois et que cela a affecté beaucoup mon crédit. Je me demande combien de temps ca prendre pour que cette note qui affecte mon dossier présentement , prendra pour que mon dossier soit ok ? Comme ca date de l’an passé toutes ces demandes, est ce que ca pourrait nuire pour demander un crédit l’an prochain ( l’achat d’une maison ) ?? Merci beaucoup pour votre aide.

Marie-Josée

Bonjour Marie-Josée,

Merci pour ta question. En fait, pour que de mauvaises traces de son dossier « disparaissent », il n’y a pas de remède miracle, il faut dès aujourd’hui recommencer à appliquer les bonne spratiques pour augmenter son score de crédit. Les facteurs qui comptent dans ton score de crédit sont (grosso modo) :

payment history (35%) – ton historique de paiement. Par exemple, avec les prêts de type carte de crédit, tu dois payer tes soldes de carte de crédit au complet à chaque relevé pour que ton historique de paiement redevienne bon.

amount owed (30%) – montant total d’argent que tu dois présentement (dette, soldes sur cartes de crédit). Plus c’est gros, plus ça affecte négativement ton score de crédit.

length of credit history (15%) – durée totale de ton historique de crédit. Par exemple, un étudiant qui s’ouvre une carte de crédit n’a pratiquement d’ancienneté de bon payeur, alors ça lui empêche d’avoir un excellent crédit EN COMMENÇANT

new credit (10%) – plus tu demandes du nouveau crédit, plus ça affecte négativement ton score de crédit

type of credit used (10%) – le type de crédit compte dans le calcul. si tu n’as que des cartes de crédit, ce n’est pas aussi varié que si admettons tu as remboursé un prêt étudiant, ou que tu rembourses une hypothèque aussi, etc

Voilà ! J’espère t’avoir éclairé =)

Bonjour ,

Est ce que ca prend beaucoup de temps ? Quelques mois, un deux , cinq ans ??

Merci

Les effets bénéfiques se font déjà sentir après quelques mois, ton score de crédit va augmenter graduellement si tu fais toutes les bonnes moves dont j’ai parlé précédemment, mais si tu pars de vraiment bas ça peut aller jusqu’à quelques années en effet. Toutefois, après déjà 1 an de toujours payer ton solde complet de carte de crédit, bien faire tes paiements, fermer tes dettes, tu seras déjà en bien meilleure position !

Merci beaucoup pour les info. Cela à été un plaisir à lire et je me sens mieux informé.

Beau travail pour le texte 🙂

Allô Julie!

Merci beaucoup d’avoir pris le temps de laisser un commentaire pour nous dire que tu as apprécié l’article. C’est vraiment super et c’est très motivant!

Pour ne rien manquer des futurs articles, n’oublie pas de t’inscrire à l’infolettre ou de suivre MFP sur les réseaux sociaux!

https://www.facebook.com/MesFinancesPerso

https://twitter.com/MesFinances

https://www.pinterest.com/MesFinances

https://eepurl.com/mfX-j

Si jamais tu as des questions, n’hésite surtout pas!

À bientôt sur MFP 🙂

Uriel

Bonjour CC,

Tout d’abord j’ai à remercier Noémie pour cet article! Je vous écrit car j’ai le même interrogation que Jean Lemieux qui a émit son commentaire le 2012/09/20 à 20:16.

Vous avez peu dit pour lui répondre et le lien mène à une page quasiment vierge. Je me suis inscrit sur la page web en question et pourtant je n’arrive toujours pas à voir l’article SUPERBE. 🙁

Souvenez-vous du contenu de l’article? J’aimerais tant que vous me dites ouii!

Merci de votre attention et surtout, merci d’avoir publié l’article de Noémie!

Allô Jessy Be!

Merci beaucoup d’avoir pris le temps de laisser un commentaire. En effet, l’article n’existe plus et je vous en ai trouvé un autre qui parle de ce sujet aussi!

https://www.ratehub.ca/blogue/2015/11/carte-de-credit-annuler/

Je ne connais pas trop ce site, mais l’article parle exactement de ce que vous désirez savoir!

J’ai aussi mis à jour le lien dans mon ancien commentaire pour celui-ci.

N’hésite pas au besoin,

Uriel =)

Je te remercie pour cet article très complet 🙂 ! Personnellement, je pense que les cartes de crédit peuvent nuire à la santé financière, dans le sens où on est tenté de l’utiliser et ainsi risquer d’être à découvert.

Allô Alain!

En effet, les cartes de crédit, ce n’est pas pour tout le monde… Il faut savoir très bien les utiliser, de manière disciplinée, pour que ce soit intéressant.

Perso, je paye pratiquement TOUT avec mes cartes de crédit. Comme j’ai toujours été inscrit au paiement pré-autorisé qui paye en TOTALITÉ le SOLDE de ma carte de crédit, le tout est sur l’autopilote. J’aime le fait que j’ai un suivi automatisé (et numérique) des transactions réalisées grâce aux relevés bancaires, contrairement à l’argent « cash » où c’est plus dur de faire le suivi d’où il est allé.

De plus, j’ai 2% ou 1% de retour en argent sur chaque achat fait avec ma carte de crédit principal, sans frais annuels!

Cheers =)

C’est vrai, tu as raison 🙂 ! Le suivi des sorties d’argent est bien plus facile de cette manière !

Est-ce qu’avoir beaucoup de pouvoir de crédit(grosse sommes) joue sur le pointage de crédit.

En comparaison avoir plusieurs qui totalisent 50k de crédit qu’o utilise pas vs avoir un 10k qu’on utilise régulièrement?

Merci

Salut Olivier!

Merci pour tes questions et bienvenue sur Mes Finances Perso :D!

En fait, la quantité de crédit disponible ne change pas grand chose, c’est surtout l’utilisation de ce crédit qui a beaucoup de poids, et donc le % d’utilisation que tu en fais. Toujours viser vers 20% ou moins d’utilisation (exemple ne pas avoir plus de 2000$ sur ta carte de crédit qui a 10000$).

Ce ratio fonctionne par carte, donc attention à ne pas trop utiliser (exemple : 500$) sur une carte que tu aurais juste 1000$ en crédit disponible. Ton ratio d’utilisation deviendrait donc 50% (je pense, à vérifier plus en profondeur au besoin).

Avoir beaucoup de crédit de disponible peut desfois jouer négativement contre toi, par exemple si tu veux faire un emprunt, ils pourraient considérer cela comme une possibilité « d’endettement potentiel » si tu l’utilisais. Ceci dit, tu peux toujours faire baisser ta limite de crédit facilement pour régler ça, donc c’est pas grave.

Les avantages d’avoir une limite élevée de crédit disponible sont intéressants, notamment car cela baisse ton ratio d’utilisation sur lequel tu dois viser utiliser 20% ou moins. Exemple, beaucoup plus facile d’avoir 20% ou moins si ta limite de crédit est 20 000 $ vs 10 000$.

Pour ta dernière question, attention, l’important aussi est d’utiliser tes cartes un minimum et d’avoir moins de 20% d’utilisation sur chaque. Si tu avais disons 3 cartes de crédit et que tu n’en n’utilisais qu’une seule, tu aurais 2 cartes de crédit dormantes, ce qui peut venir jouer un peu sur ton crédit (négativement) sur le long terme.

Est-ce que c’est un peu plus clair ainsi?

Lorsqu’on a une carte de crédit il est assez difficile de ne pas faire de dépenses surtout de grosses dépenses puisque elle est à vite à sa disposition, mais l’essentiel comme nous le mentionne Noémie c’est de vite le rembourser, après il y a un risque d’être à découvert…. Un article vraiment clair et très utile merci !!!

Jai 4 cartes de crédit est ce que je peux baisser les limites et fermer les 3 dernières en.laissant la première que Jai reçu la première fois pour bâtir mon crédit?

Merci

Bonjour Abdul,

Je ne suis pas conseiller financier, mais mon opinion est que 4 cartes de crédit est probablement trop. Par contre, fais attention, bâtir son crédit, c’est un travail de longue haleine sur plusieurs années. Si tu fermes des cartes de crédit, ceci impactera NÉGATIVEMENT ton score de crédit dans le court terme, car tu vas « perdre » tout ton historique avec cette carte.

Le fait d’avoir une carte de crédit active, mais inutilisée sur le long terme, heurte ton score de crédit. Si tu as de telles cartes que tu gardes ouvertes, mais que tu n’utilises jamais, ça nuit à ton score.

La limite de la carte de crédit n’a pas nécessairement à être baissée, puisque le taux d’utilisation de ta carte par rapport à ta limite de crédit est important, s’il est de 20% ou moins, cela contribue à améliorer ton score de crédit.

L’idéal est de n’avoir que des cartes que tu utilises au moins quelques fois par années et que tu paies le solde en entier à chaque relevé.

N’hésite pas si tu as des questions.

J’ai 4 cartes,je me demande si je ferme les 2 au milieu et laisser la première je comprends pour historique de crédit.et avoir en totalité deux cartes .est ce que ça influencé la côte négativement?

Merci

Allô Abdul,

Aucune idée, je ne connais pas vos cartes ni leur historique.

Pour votre cote, cela dépend de plusieurs facteurs. En règle générale, fermer une carte de crédit heurte votre cote de crédit. Donc, si vous voulez en fermer 2, c’est sûr que cela nuit. La seule exception est lorsque c’est une carte inutilisée depuis longtemps. Une carte de crédit inutilisée heurte votre score de crédit.

Bonne chance!

Jai 4 cartes ,pourrais je fermer 2 récentes et laisser la plus vieille ?cela va pas affecter le score.?

Merci

Salut Abdul!

Je t’ai quand même beaucoup aidé jusqu’à présent pour ta situation, mais tu me reposes toujours les mêmes questions. Je suis désolé, je ne peux pas t’aider plus. Au besoin, relire mes conseils! C’est assez clair ce qu’il faut que tu fasses, mais je ne connais pas le détail précis de ta situation.